Jij als zzp’er kunt gemakkelijk je btw aangifte zelf doen. Vaak is het een kwestie van tien minuten om uit te rekenen wat je aan btw moet betalen of wat je terugkrijgt.

In dit artikel leg ik stap voor stap met behulp van een simpel voorbeeld uit hoe je zelf je btw aangifte kunt doen.

Wat vind je hier?

Tip: de beste en makkelijkste manier om je btw aangifte te doen is met e-boekhouden.nl. Via deze link krijg je een gratis account voor 15 maanden.

Stap 1. De btw berekenen

Als eerst moet je vaststellen wat je aan btw hebt ontvangen van je klanten en wat je aan btw hebt betaald over je ingekochte producten.

Voorbeeld:

In kwartaal 1 heb je in totaal €4500 omzet behaald waarover 21% btw (€780,99) wordt geheven.

Dat zelfde kwartaal heb je een computer gekocht die je gebruikt voor je werk van €1452 waarover ook 21% btw (€252) geheven is.

De btw die je betaald hebt over ingekochte producten mag je terugvorderen op de belastingdienst.

De rekensom wordt dan:

Te betalen btw: €780,99

Te vorderen btw: €252,-

Af te dragen btw: €528,99

In dit voorbeeld draag je dus €780,99 – €252 = €528,99 af aan de belastingdienst.

Stap2: het Excelbestand invullen

Ik heb het voorbeeld van de ingekochte computer en omzet van kwartaal 1 verwerkt in het Excel voorbeeld zodat je kunt zien hoe het werkt.

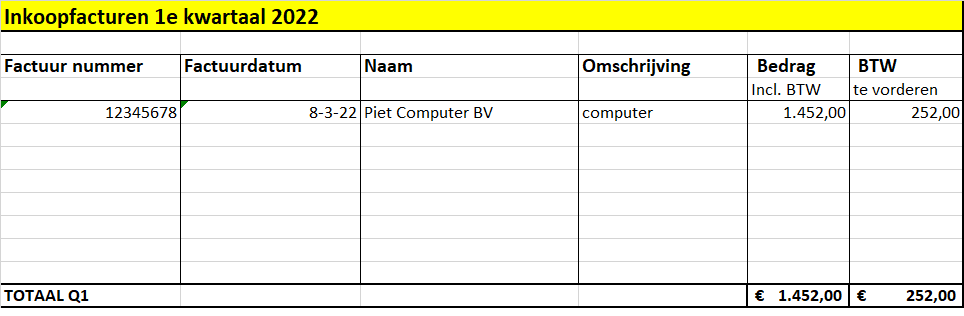

Tabblad inkoop

Als je het Excel bestand opent kom je direct in het tabblad ‘inkoop’. Hier vul je alle bonnen en facturen in van producten die je hebt ingekocht ten behoeven van je bedrijf.

Het voorbeeld van de ingekochte computer van €1452 heb ik verwerkt in het Excelbestand dat je kunt downloaden.

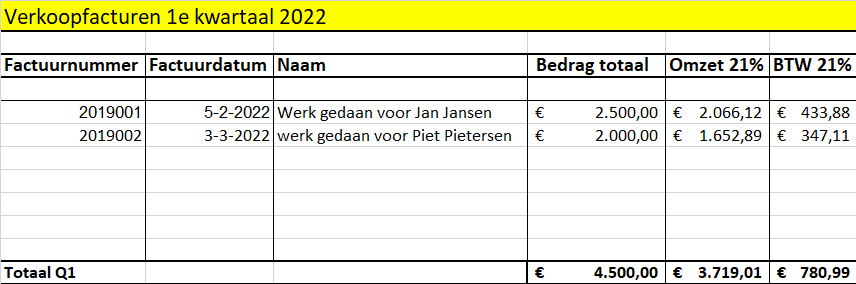

Tabblad verkoop

Alle facturen die je naar klanten hebt gestuurd zet je in het tabblad verkoop. Over de factuur in ons voorbeeld is 21% btw berekend.

Als jij producten verkoopt waar 9% btw over geheven wordt, pas je de percentages aan in het Excelbestand

Het voorbeeld van de €4500 omzet is verwerkt in het Excelbestand. Zoals je ziet is deze omzet gekomen van twee verschillende klanten.

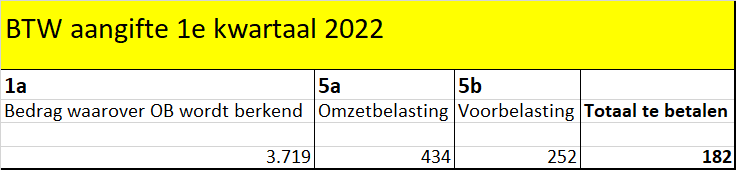

Tabblad btw

Als je alle facturen hebt verwerkt in de tabbladen inkoop en verkoop, rekent het Excel bestand automatisch uit wat je in welke rubriek moet aangeven tijdens het doen van je btw aangifte. Voor het gemak heb ik alleen rubriek 1 en 5 er in gezet omdat de meeste zzp’ers alleen hier mee te maken hebben.

Let op: Heb jij ook wat aan te geven in andere rubrieken? Download dan hier het Excel bestand waarin alle rubrieken zijn verwerkt.

Stap 3: btw aangifte doen

Als je hebt uitgerekend wat je aan btw moet afdragen aan de belastingdienst is het tijd om aangifte te doen. Dit doe je door in te loggen op de site van de belastingdienst.

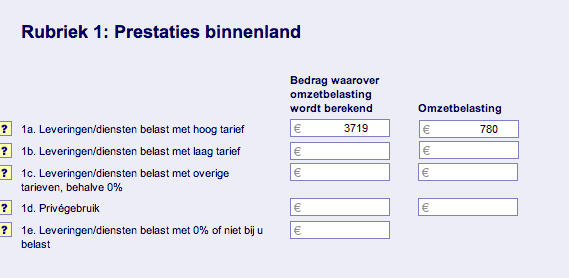

Rubriek 1: prestaties binnenland

In rubriek 1 geef je de omzet aan die je behaald hebt in Nederland. In de linker kolom geef je de omzet exclusief btw aan en in de rechter kolom de btw die je moet afdragen.

In ons voorbeeld vullen we alleen 1a in omdat we omzet hebben gemaakt waar 21% btw over is geheven. Heb jij omzet behaald waar 9% over wordt geheven? Dan geef je dit aan in rubriek 1b.

In de linker kolom van rubriek 1a vullen wij dus €3719 in en in de rechter kolom €780.

Let op: je mag alle bedragen afronden in jouw voordeel. In dit geval rond je het bedrag van €780,99 dus af naar €780.

Rubriek 1d vul je alleen in als je ingekochte producten voor je onderneming privé hebt gebruikt.

Als je bijvoorbeeld banken verkoopt en je hebt een ingekochte bank zelf in gebruik genomen dan betaal je 21% btw over de inkoopwaarde van die bank. Ook privégebruik van een auto die op naam van de zaak staat kan hier onder vallen.

Let op: De meeste zzp’ers hebben alleen te maken met rubriek 1 en 5. De rubrieken 2, 3 en 4 zijn meesstal niet van toepassing.

Rubriek 2: verleggingsregelingen binnenland

In dit artikel leg ik stap voor stap uit hoe je verlegde btw invult in je belasting aangifte. Hieronder vind je een verkorte uitleg.

Je kunt btw verleggen naar andere ondernemers. Als je dit doet breng je geen btw in rekening. Je zet dan alleen ‘btw verlegd’ op de factuur.

Let wel op dat er regels aan verbonden zijn en dan niet iedereen dit kan doen. Btw verleggen komt meestal alleen voor bij de volgende situaties:

- zakendoen met het buitenland;

- onder aanneming en personeel uitlenen;

- afval en oude materialen;

- mobiele telefoons, chips, spelcomputers, laptops en tablets;

- onroerende zaken;

- executieverkopen;

- verkoop van goud;

- overdracht emissierechten;

Als er btw naar jou verlegd is vul je dit in bij rubriek 2 van de btw aangifte. Tel alle bedragen op van de ingekochte producten op waarover de btw naar jou verlegd en vul deze in onder de linker kolom van 2a. Reken vervolgens zelf uit wat je aan btw moet afdragen en vul dit in onder de rechter kolom van 2a.

Rubriek 3: Prestaties naar of in het buitenland

Heb je goederen of diensten geleverd naar een afnemer buiten Nederland maar binnen de EU? Dan geef je dit aan in rubriek 3 van de btw aangifte.

3a. hier vul je het totale bedrag in van de goederen/diensten die je naar een land hebt geleverd buiten de EU. Over deze goederen bereken je geen btw aan je klant en je hoeft dus ook niet in te vullen in je btw aangifte.

3b. hier vul je het totale bedrag in van de goederen/diensten die je naar landen binnen de EU hebt geleverd.

Kort gezegd moet je bepalen of je klant een consument is of een ondernemer. Als je klant een particulier is dan bereken je over de verkochte goederen de btw die je klant in zijn land zou moeten betalen.

Is je klant een ondernemer en doet hij btw-aangifte? Dan worden de goederen die je hebt geleverd aangemerkt als een intracommunautaire levering. Hierbij bereken je 0% btw aan je klant. Je klant geeft vervolgend de btw die hij in zijn land zou moeten betalen aan bij de belastingdienst van zijn land.

3c. hier vul je het bedrag aan goederen/diensten die je op afstand hebt geleverd binnen de EU of de installatiewerkzaamheden die je hebt gedaan in een EU land.

Rubriek 4: prestaties vanuit het buitenland aan u verricht.

Als je goederen hebt ingekocht uit het buitenland rekent je leverancier hier geen btw over. Jij als ondernemer moet zelf de btw bekeken over wat je hebt ingekocht en aangeven in Nederland.

Voorbeeld: je hebt een laptop besteld uit Amerika voor je onderneming. De laptop koste €1000. Je betaalt in dit geval dus 0.21 * €1000 = €210 euro aan btw in Nederland. Deze btw kun je vervolgens weer aftrekken in rubriek 5a waardoor je per saldo dus niets betaalt.

Een gedetailleerde uitleg vind je hier.

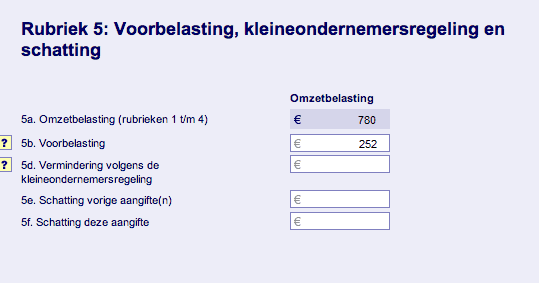

Rubriek 5 Voorbelasting

De voorbelasting is de btw die jij betaald hebt over goederen/diensten die je hebt ingekocht. Deze btw mag je terugvorderen op de belastingdienst.

In ons voorbeeld hebben we een laptop ingekocht van €1452 waar €252 btw over geheven is. Die €252 kan je dus terugvorderen van de belastingdienst.

Laat je btw aangifte doen door een boekhoudprogramma

Wist je dat je met e-boekhouden.nl super simpel je btw aangifte kunt doen? E-boekhouden berekent hoeveel btw jij moet betalen of terug krijgt en met één druk op de knop dien je de aangifte in. Via deze link kan je het 15 maanden gratis uitproberen!

De kleine ondernemersregeling

De eisen voor de kleineondernemersregeling zijn sinds 2020 veranderd. Vanaf 2020 draait het niet meer om de btw, maar om de omzet die je maakt.

Wie niet meer € 20.000 per jaar omzet, mag gebruik maken van de KOR. Je hoeft dan geen btw te betalen of aangifte omzetbelasting te doen.

Klaar!

Als je rubriek 5 hebt ingevuld kom je in het laatste deel van je aangifte. De belastingdienst berekent automatisch voor je wat je moet betalen of wat je terug krijgt. In ons geval moeten we €528 betalen.

Als je je aangifte hebt ingediend krijg je automatisch een bericht van de belastingdienst waar het bedrag in staat vermeld dat je moet betalen, op welk rekeningnummer en met welk betalingskenmerk.

Sla je facturen en cijfers goed op

Toen ik net begon met ondernemen sloeg ik al mijn facturen en het Excel bestand waarin ik de btw brekende op in mijn laptop. Super dom! Mijn laptop crashte en ik was alles kwijt.

Aan het eind van het jaar moest ik alle facturen proberen terug te krijgen, opnieuw inboeken en er voor zorgen dat het allemaal precies overeenkwam met de btw aangiftes die ik dat jaar had gedaan. Aan het eind van het jaar moet je namelijk aangifte doen van de winst die je gemaakt hebt. De winst kan je alleen berekenen als je alle facturen en cijfers van dat jaar nog hebt. Ook ben je wettig verplicht om al je facturen 7 jaar te bewaren.

Zorg er dus altijd voor dat je een back up hebt van je cijfers en facturen. Ik doe zelf alles in de cloud. Maar je kunt er ook voor kiezen om mappen te maken. Het is maar net wat je zelf het handigst en veiligst vind!